2021年3月・4月の電力業界の動向まとめ 需給ひっ迫・スポット価格高騰や需要実績、電力取引の適正化など解説します

この記事の目次

2021年3月・4月の電力業界の動向を、関係省庁の資料などから振り返っていきましょう。今回は、2020年末から2021年1月中旬ごろまで続いた需給ひっ迫とスポット価格の高騰、再エネ主力電源化、エネルギー供給強靭化法施行などについてお伝えします。

気になる電力業界のニュースのポイントや見ておきたい注目の資料について、エネチェンジを運営するENECHANGE株式会社の顧問である関西電力出身、元大阪府副知事の木村愼作氏に解説してもらいました。

需給ひっ迫・スポット価格高騰関連

まずは、需給ひっ迫・スポット価格高騰関連について、見ていきましょう。

全般

4月16日、電力・ガス取引監視等委員会 制度設計専門会合(第59回)が行われました。

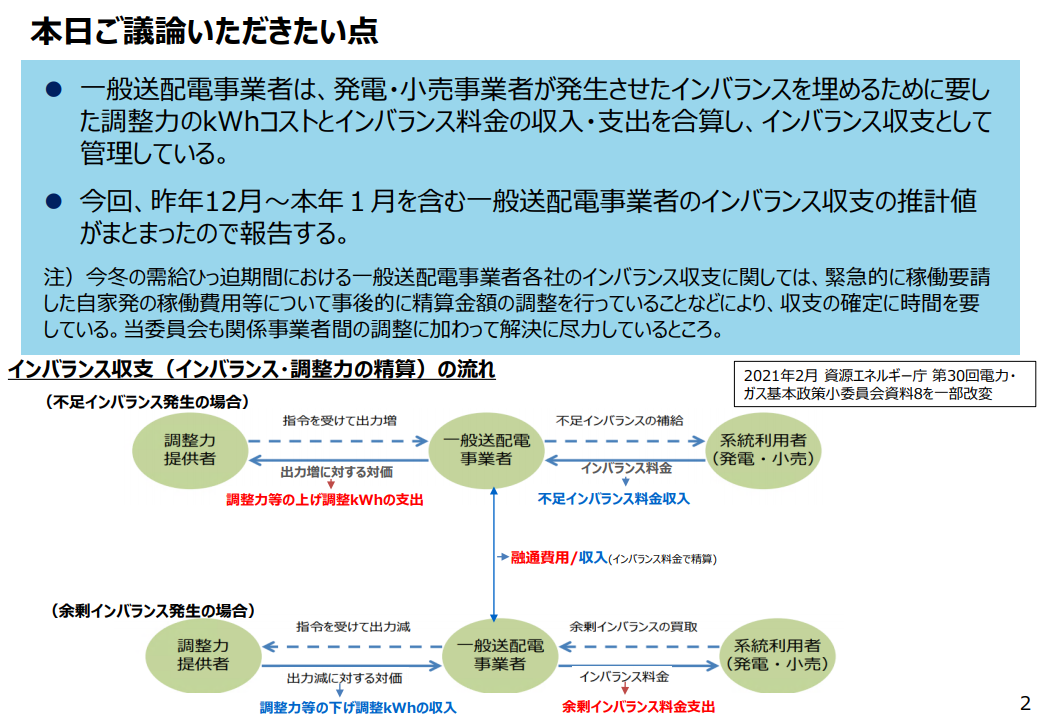

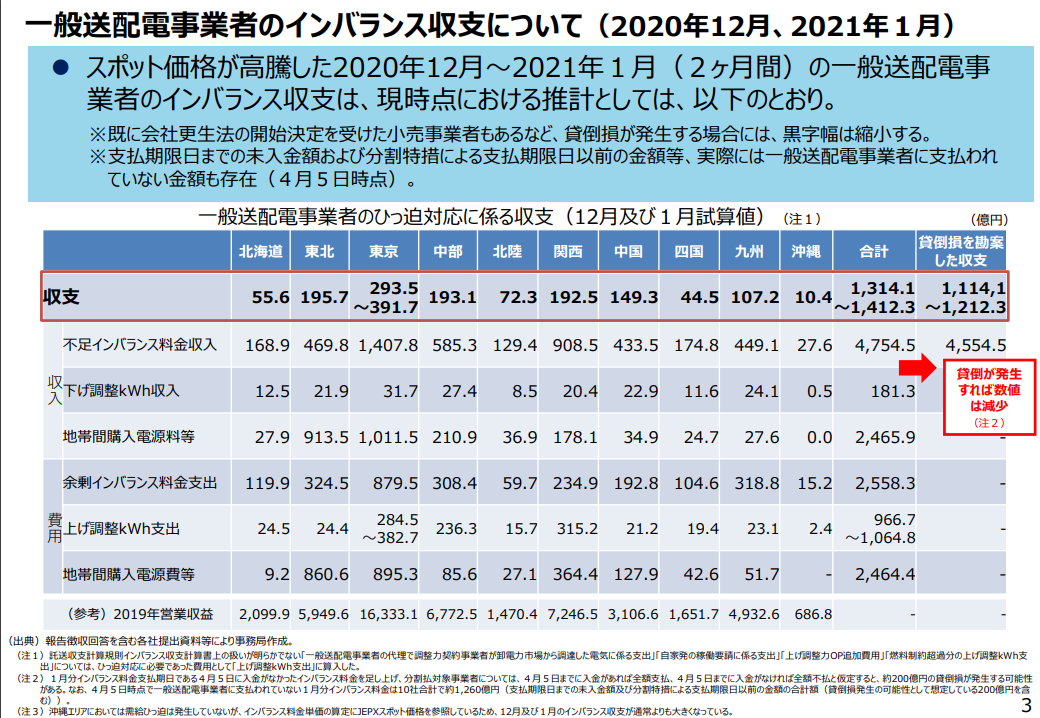

出典:一般送配電事業者のインバランス収支について|経済産業省以下、出典は同じ

この会合では、インバランス収入・支出の扱いが主な論点となりました。たくさんの収入を得た場合はどのような扱いにすべきか、電力使用者等に還元すべきではないのか、などが話し合われました。

2020年12月、2021年1月の一般送配電事業者のインバランス収支も公表されています。

上の表を見ると、12月・1月の不足インバランス料金収入は4,754億円にものぼります。4月15日の時点で一般配電事業者に支払われていない1月分のインバランス料金は10社合計で約1,260億円となっています。貸し倒れが発生すれば数値は減少しますが、この金額をどうするべきなのでしょうか。さまざまな議論が行われました。

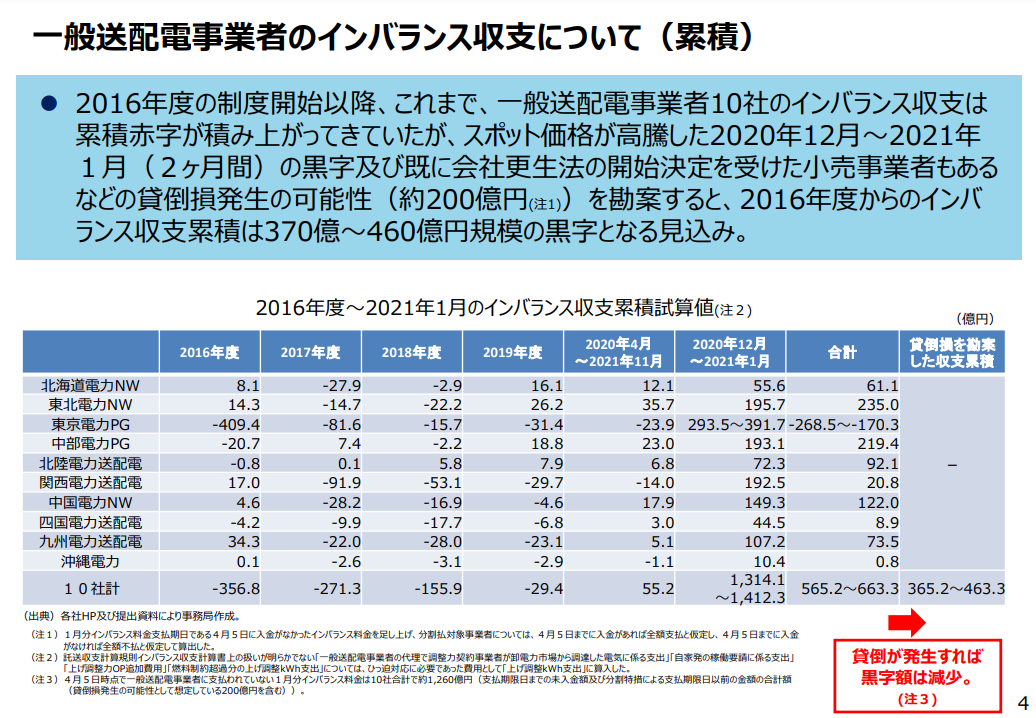

インバランス料金収支はこれまで赤字が続いておりましたが、今回の収支を含めて考えると、2016年度から累積値は370億~460億という大規模な黒字になる見込みです。

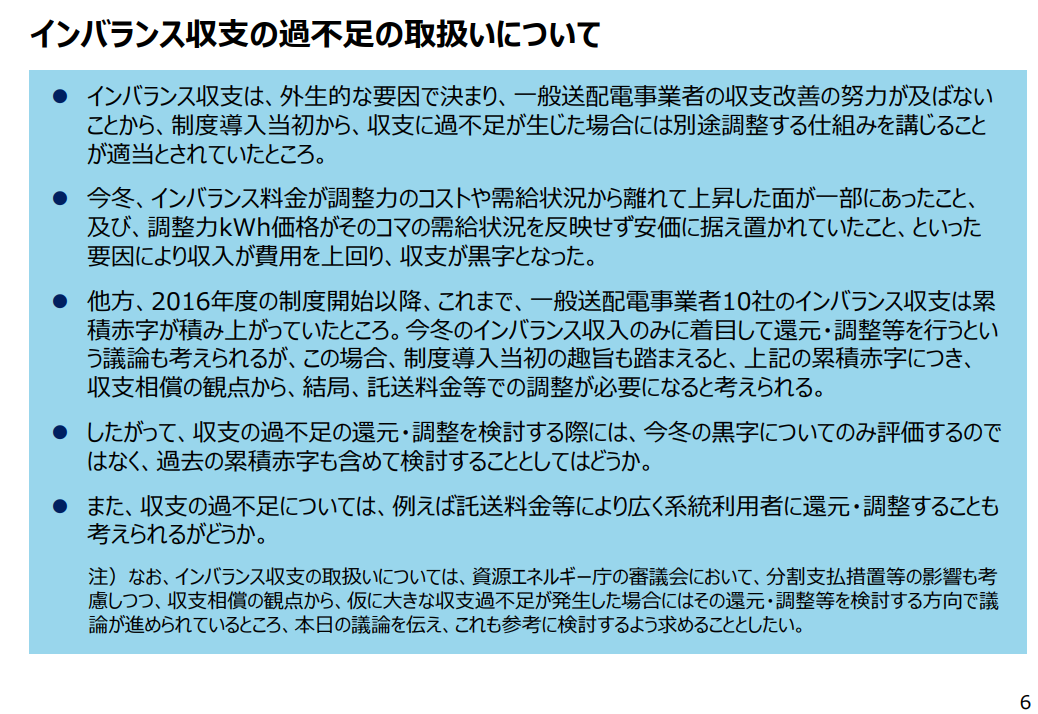

収支の過不足分の還元・調整は今冬の黒字についてだけではなく、過去の累積赤字を含めて検討すべきではないか、また収支の過不足に関しては託送料金などを通じた利用者への還元・調整も考えられるとしています。

まだ結論は出されていませんが、取扱いに関しては、有力な方法のひとつとして見られています。

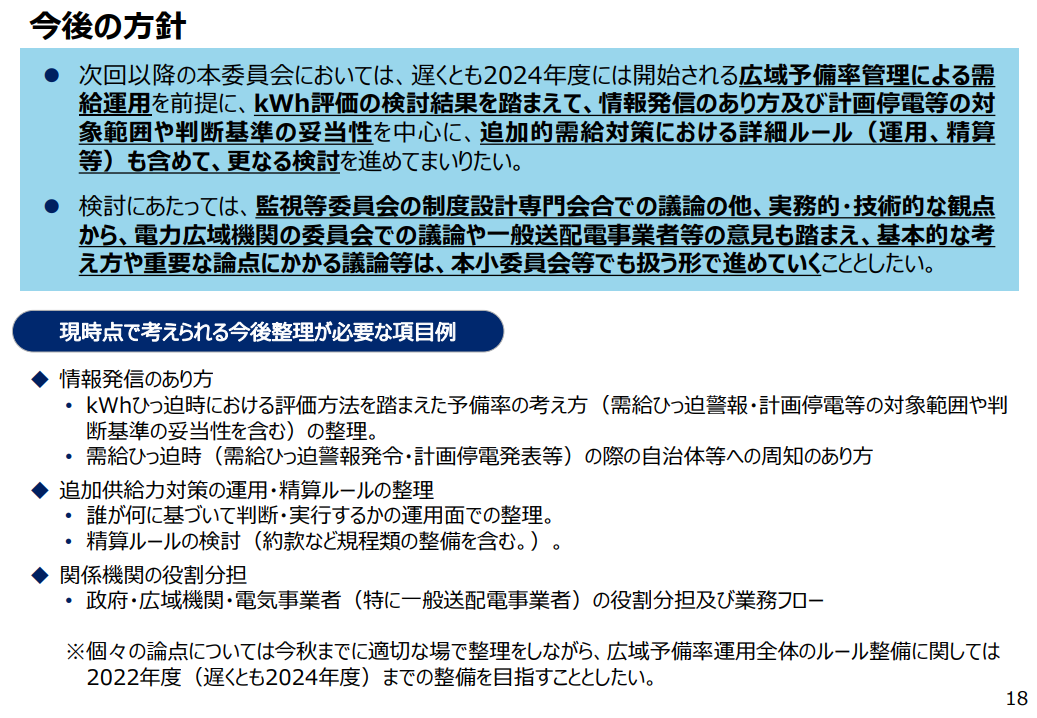

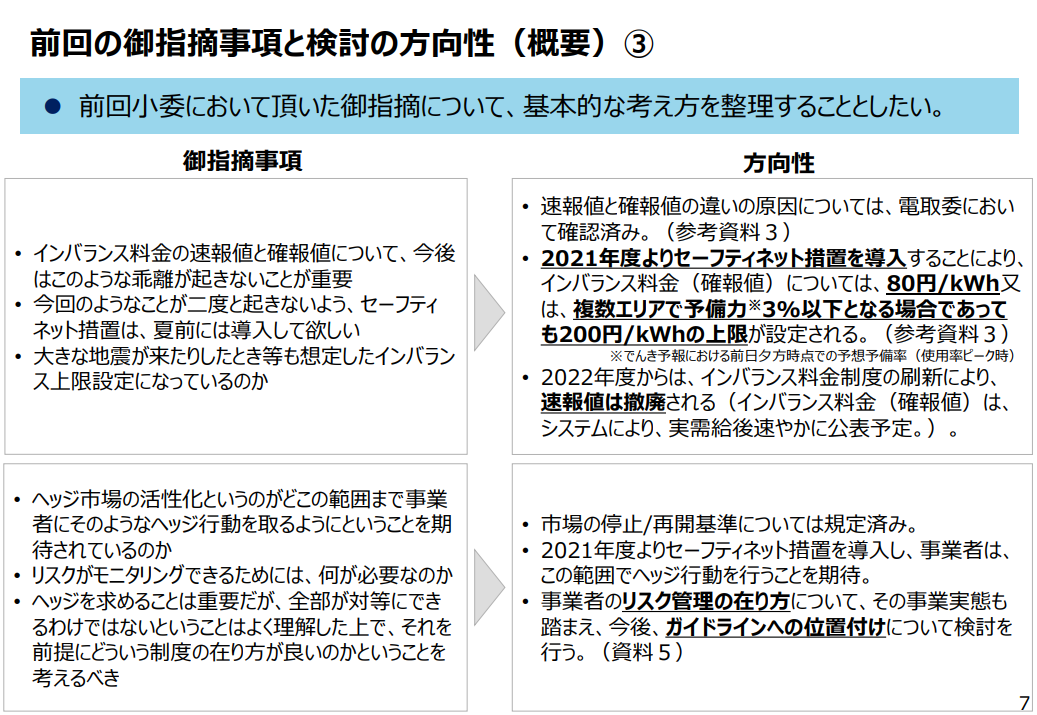

4月20日には、第33回 総合資源エネルギー調査会 電力・ガス事業分科会 電力・ガス基本政策小委員会が開催され、リスク管理や収支の取扱いなど、燃料ガイドラインについての今後の方針が整理されました。

出典:今冬の電力需給・卸電力市場動向の検証について(前回の主な御指摘事項と検討の方向性)|経済産業省

前回3月5日の小委員会では、インバランス料金の確報値が公表されました。確報値の78円/kWhに対し、速報値は59円/kWhとなり、この2つの値のかい離が話題になっています。暫定的なインバランス料金の上限値については、45円/kWh~200円/kWhでの検討案が提示されたこともありました。

2021年からのセーフティネットの導入が決定しています。インバランス料金の確報値については80円/kWh、複数エリアでの予備力が3%以下になる場合でも200円/kWhの上限が設定されるようになりました。

なお、エリアバランスにおける速報値と確報値のかい離があった要因については、分析が行われています。3月24日の電力・ガス取引監視等委員会 第58回制度設計専門会合にて発表されました。

大きなかい離の要因として、「スポット市場で売り切れが多く発生したため、計画内不一致が多かった」ことと、「今冬の需給ひっ迫時には自家発などへの指令が多く行われていた」ことがあげられています。

2022年からはインバランス料金制度が変わり、速報値が撤廃されることが決まっています。同様に前回の指摘事項から、事業者のリスク管理の在り方について、今後ガイドラインへの位置づけについて検討を進めていくという方向性も定めています。

出典:今冬の電力需給・卸電力市場動向の検証について(個別論点の更なる検討)|経済産業省

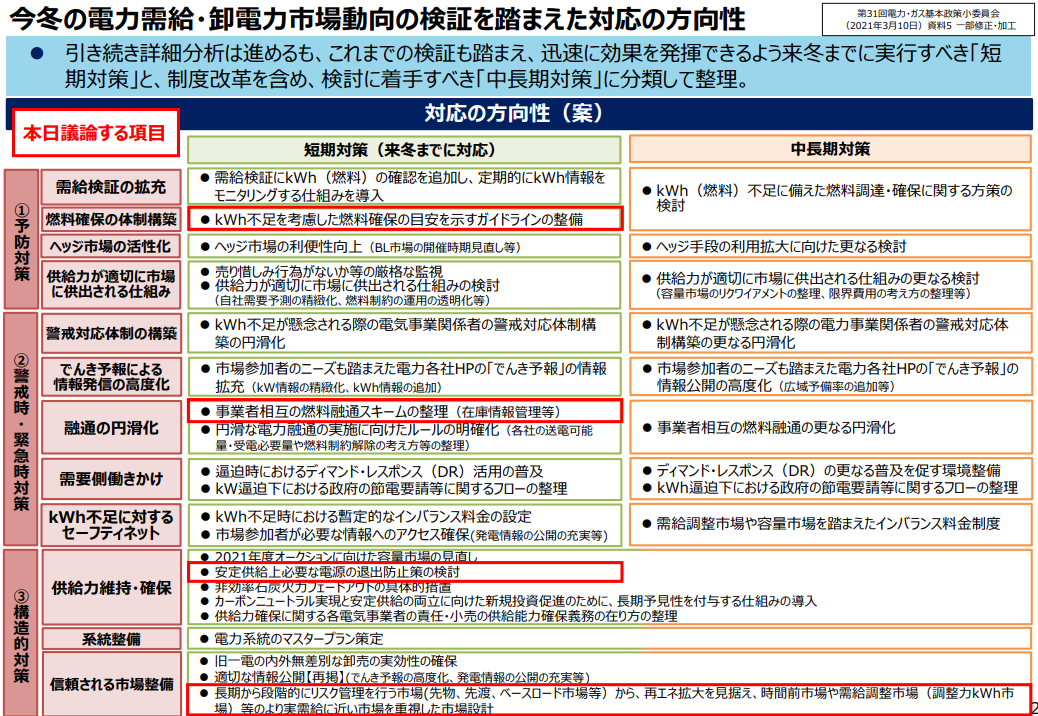

今冬の電力需給・卸電力市場の動向の検証を踏まえた対応の方向性も議論にあがっています。来冬までに実行すべき「短期対策」と検討に着手すべき「中長期対策」に分類し、今後は短期的な供給力不足への対策が検討されます。

2021年度の供給計画では、夏冬の需要期に適正予備率が8%を下回る地域もありました。このことから、情報共有を徹底しつつ、供給力不足に対する制度の課題検討も進められます。

kWh不足のかい離を考慮した火力燃料確保の方向性を盛り込んだガイドラインは、5月~6月にかけて事業者へのヒアリングを行い、8月をめどに策定される予定です。

LNGやkWh、燃料の不足など、さまざまな懸念点があり、それぞれへの対応が求められますが、その対応・解決のためのガイドラインでもあります。火力の燃料不足回避に向け、「情報発信のあり方」「追加供給力対策の運用・精算ルールの整理」「関係機関の役割分担」などの項目が整理されます。

新電力への影響について

需給ひっ迫・スポット価格の高騰は、新電力にも影響をおよぼしました。

3月24日、ピタでんを供給している新電力大手のF-Power(エフパワー)が東京地方裁判所に会社再生法の適用を申請しました。

2020年12月から2021年1月中旬まで続いた需給ひっ迫で電力卸市場の調達価格が高騰の影響を受けて業績・経営が悪化し、資金繰りが難しくなったとされています。

F-Powerには会社再生法が適用されるため、事業継続を前提とした手続きが進められますが、再建計画が認定されるか、必要な資金が集まるかなどがポイントとなるでしょう。

3月末の段階では、事業立て直しのためのスポンサーを募り、検討段階に入っているとのことです。立て直しには半年から1年ほどかかると見込まれています。

現在は価格高騰も落ち着き、以前と変わらない金額です。しかしながら、今後も気候変動やLNG(液化天然ガス)の入手状況によっては今回と同様に需給がひっ迫し、スポット価格が異常なほどに高騰する可能性も考えられます。

F-Powerに続き、他の新電力が淘汰されてしまえば、電力自由化や他の電力会社の電気料金も影響を受けるでしょう。今後の市場のあり方を議論する必要がありそうです。

F-Powerの会社再生について、詳しくは以下の記事でご説明しています。

ピタでんを運営するF-Powerが会社更生 電気の供給はどうなる?

2021年度の需給

2021年度は、足元の需給が話題になりました。

まず、電力広域的運営推進機関の2021年度供給計画の取りまとめを見てみましょう。

出典:2021年度供給計画の取りまとめ|電力広域的運営推進機関以下、出典は同じ

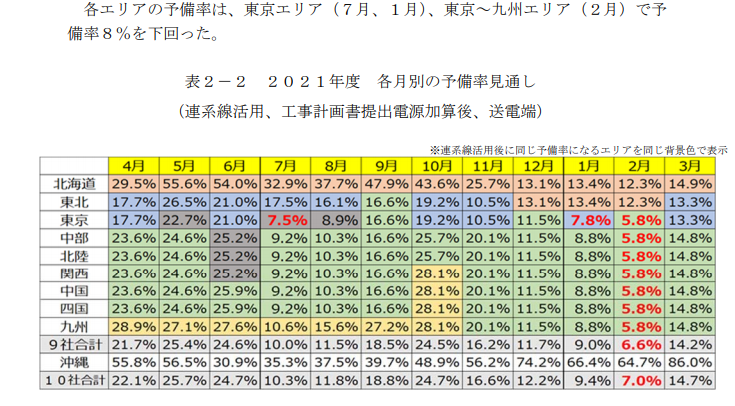

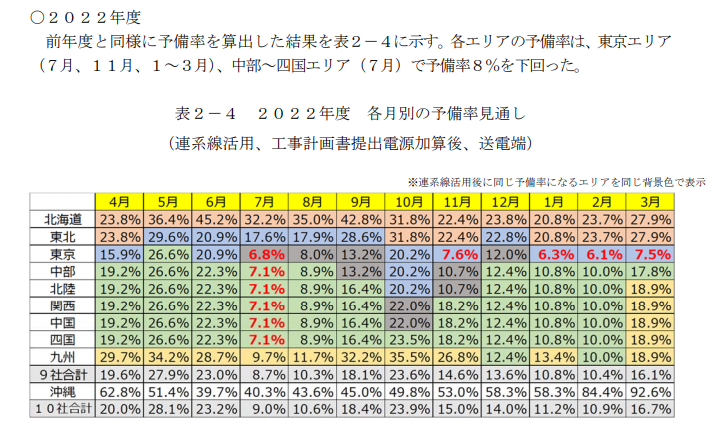

各エリアの2021年の予備率を見てみると、東京エリアの夏の予備率は7.5%、東京~九州エリアの冬の予備率も2月にはほとんど5%になりました。この数字はなかなか衝撃的だったと言えそうです。

翌年、2022年度の各月別の予備率については、夏が大きな課題のひとつとなっています。多くの電力エリアで、予備率8%を切ることが予想され、複数のエリアで例年以上に電力供給が厳しくなる可能性が高いでしょう。

広域機関 供給計画に関するお知らせについて

これを受け、4月7日には「2021年度夏季及び冬季の計画的な供給力確保について」が、4月14日には「2021年度夏季及び冬季の更なる供給力確保について」が電力広域的運営推進機関から発表されました。

「2021年度夏季及び冬季の計画的な供給力確保について」では、小売電気事業者に対して、冬季の予備率が過去最低基準であったことから、早期の計画的な供給力の調達を依頼する内容となっています。

「2021年度夏季及び冬季の更なる供給力確保について」では、発電事業者に向け、夏季および冬季における提供可能な供給力の精査と積み増しの検討を依頼する内容でした。

供給余力として稼働できる電源があれば、小売電気事業者の調達の申し出への協力も、同時に呼びかけています。

出典:2021年度夏季及び冬季の計画的な供給力確保について|電力広域的運営推進機関2021年度夏季及び冬季の更なる供給力確保について|電力広域的運営推進機関

需要実績

需要実績と電力市場の動向について見ていきましょう。

2019年エネルギー需給実績

4月13日、2019年度のエネルギー需給実績(確報値)の取りまとめが発表されました。

需要動向に関しては、最終エネルギー消費は前年度比2.1%減。そのうち石油は2.5%減、石炭は2.1%減、電力は1.9%減、都市ガスは0.2%減とすべて減少傾向にあります。特に、電力消費に関しては、家庭は3.8%減、企業・事業所他は1.3%減と、同様に減少していることがわかります。

また、供給動向に関しては、一次エネルギー国内供給においては前年度比3.0%減と減少傾向にあります。そのうち、化石燃料は3.8%減で6年連続減少し、非化石エネルギーは1.3%増で7年連続増加しています。

発電電力量は前年度比2.5%減(1兆247億kWh)、エネルギー起源CO2排出量は前年度比3.4%減と6年連続で減少し10.3億トン、2013年度比16.7%減と、徐々に改善されている点も注視しておきたいところです。

出典:令和元年度(2019年度)エネルギー需給実績を取りまとめました(確報)|経済産業省

至近の電力市場の状況(2021年1月分)について

2021年1月分の電力市場の状況が発表されました。

出典:電力取引の状況(令和3年1月分:電力取引報)よりENECHANGE作成

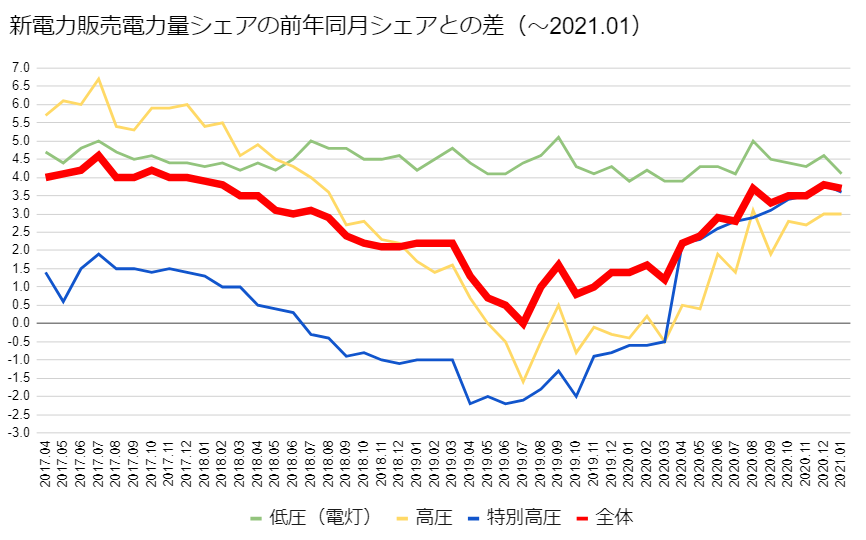

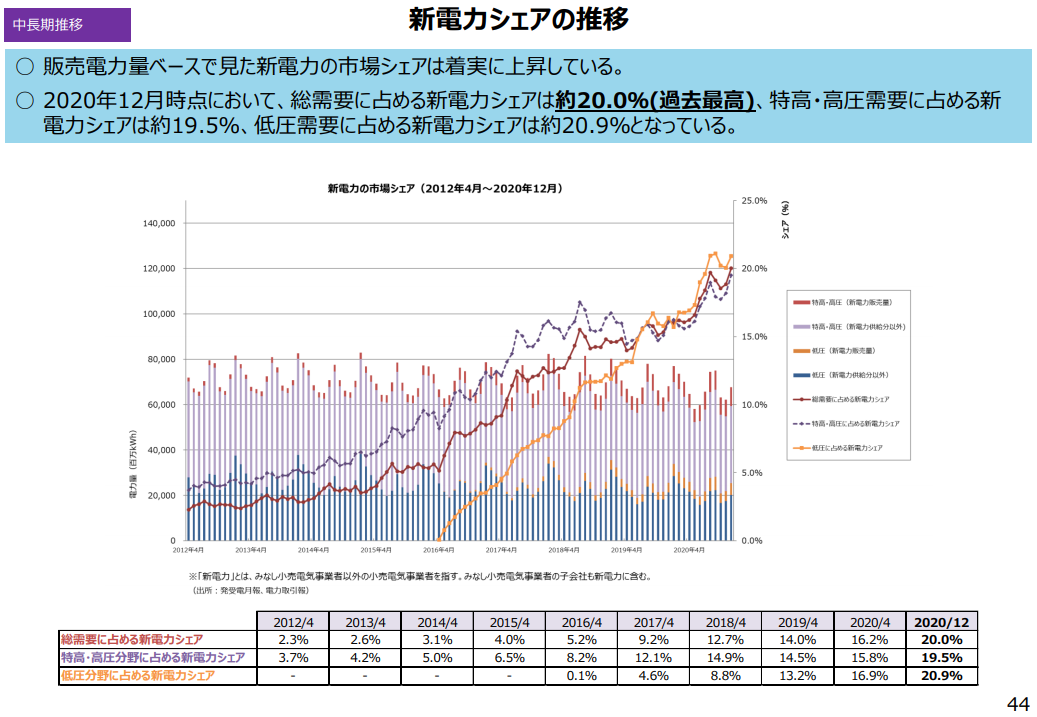

2021年1月の新電力シェアの数字は、電灯は20.2%、高圧は27.0%、特高は9.2%で、合計19.7%となりました。数字の伸びは落ち着きつつありますが、特に高圧・特別高圧が順調に伸びたことがわかります。新電力シェアの数字にはまだまだ勢いがあることが見て取れます。

4月16日には監視等委員会 第59回制度設計専門会合が行われ、電力市場における自主的取組・競争状態のモニタリングの要点が報告されました。

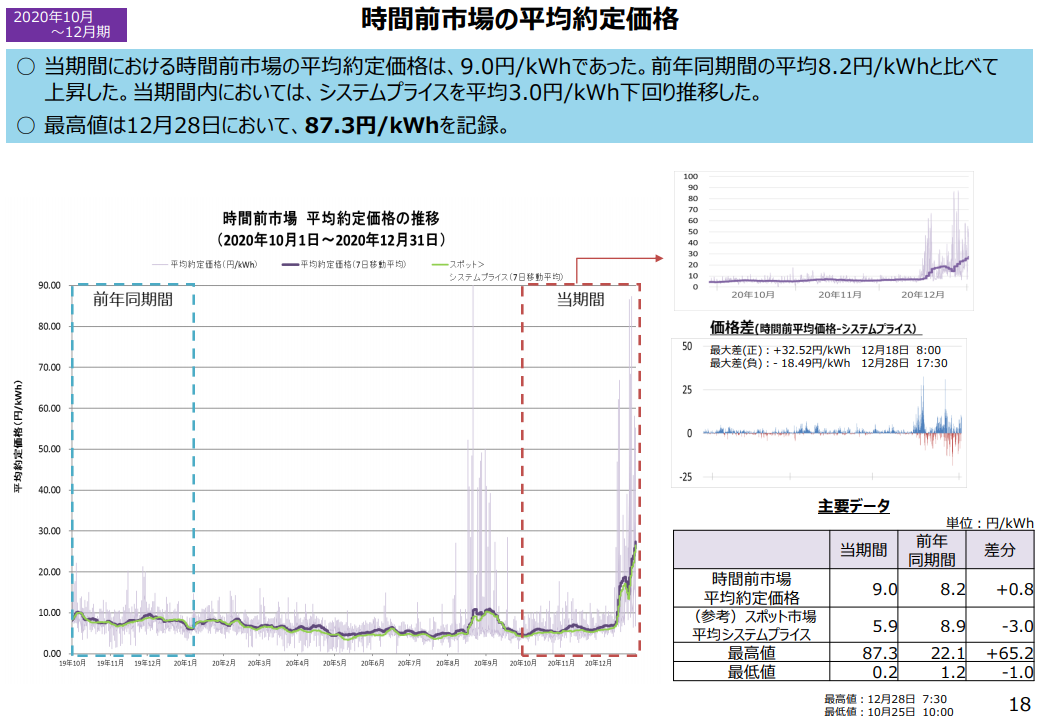

出典:第59回 制度設計専門会合事務局提出資料~自主的取組・競争状態のモニタリング報告~(令和2年10月~令和2年12月期)|経済産業省

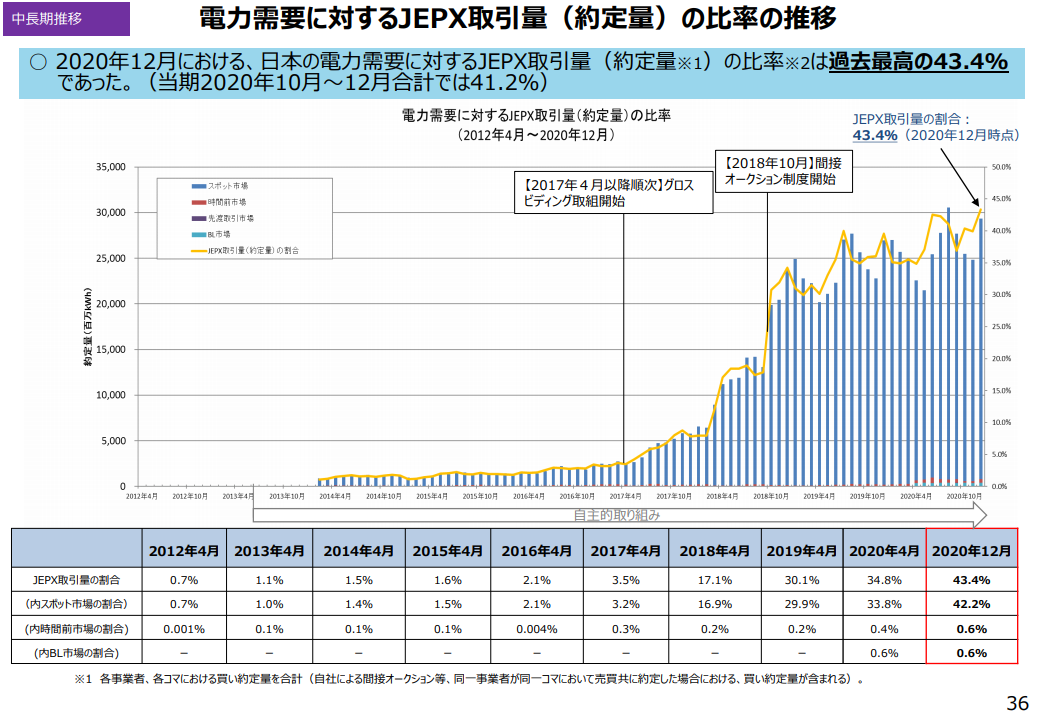

数値のモニタリングは3カ月に1度のペースで行われています。今回のJEPXにおける取引量(約定量)が日本の電力需要に占める割合は、2020年12月時点で43.4%まで数値が上がりました。これは過去最高の割合を記録してます。

それでは、報告の内容を詳しく見ていきましょう。

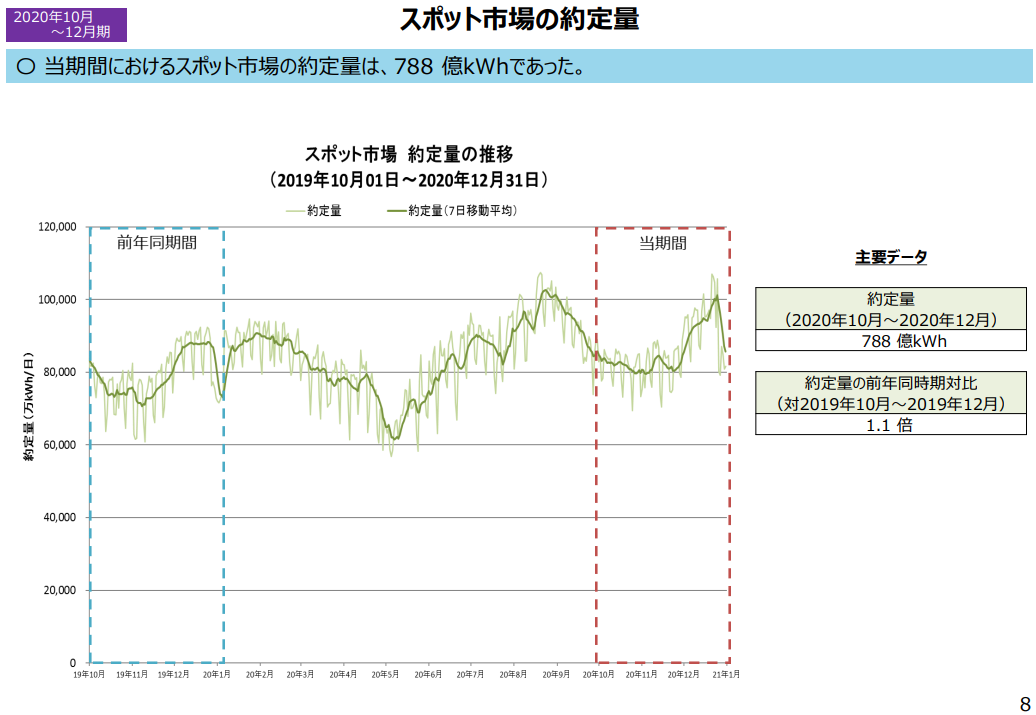

スポット市場の約定量は788億kWhでした。2019年10月~12月の前年同時期対比で見ると、1.1倍となります。

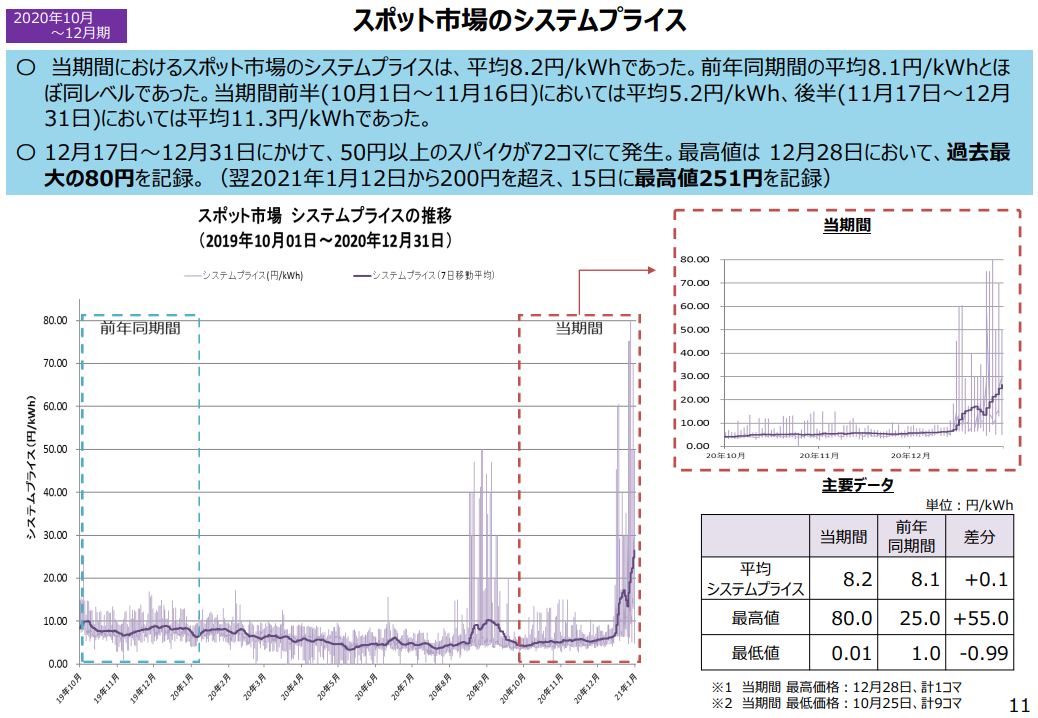

スポット市場のシステムプライスに関しては、該当期間においては平均8.2円/kwhになりました。前年同期間とほぼ同じ結果です。

グラフを見ると、12月17日~31日の後半にかけて急激に伸びていることがわかります。50円以上のスパイクが72コマにて発生し、12月28日には最高値の80円を記録しました。翌2021年1月12日から200円を超え、15日には最高値251円を記録することとなりましたが、80円は2020年時点では過去最大の記録となっています。

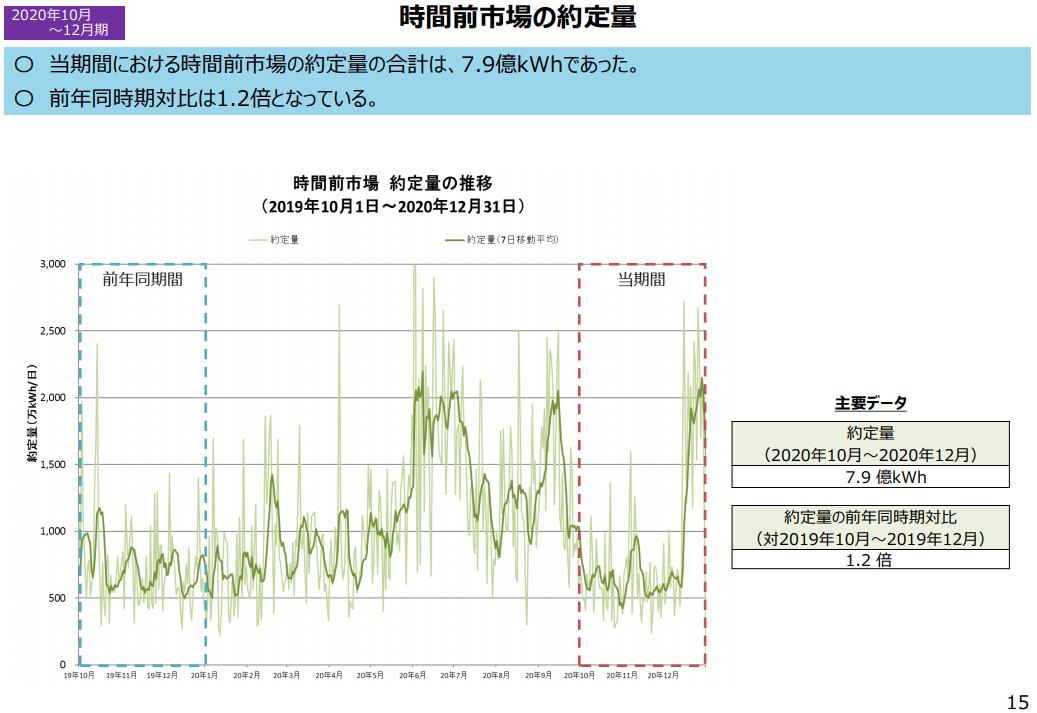

時間前市場の約定量の合計は、2020年10月~12月で7.9億kWhでした。前年度比(対2019年10月~12月)は1.2倍となっています。

時間前市場の平均約定価格は、9.0円/kWhでした。前年よりも2割程度増えていることがわかります。なお、最高値は12月28日において87.3円/kWhを記録しています。

電力需給に対するJEPXの取引量(約定量)の比率の推移も見てみましょう。

2020年12月における比率は、過去最高の43.4%でした。該当期間だけではなく、全体を通じて見てもシェアが順調に伸びていることが分かります。

販売電力量ベースで見た新電力の市場シェアは、着実に上昇していることが資料からわかります。

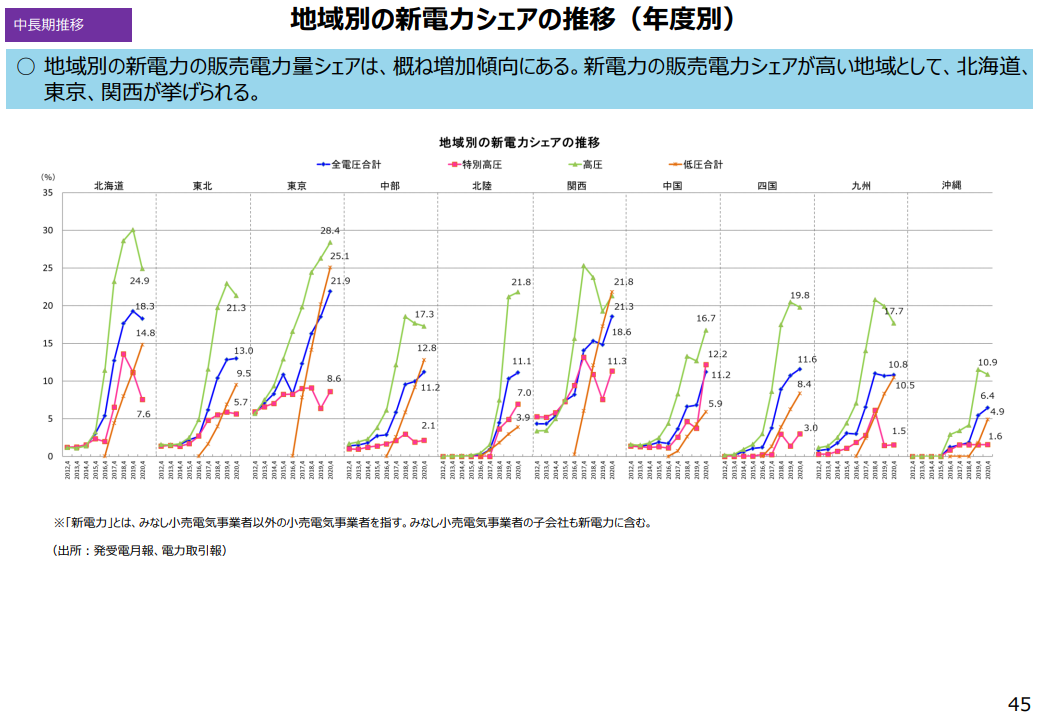

地域別の新電力シェアの推移(年度別)が公開されています。

北海道・東京・関西エリアを中心とし、おおむね増加傾向にあることがわかります。

電力取引の適正化

4月13日には、関西電力から「公正取引委員会の立入検査について」という発表がありました。

旧一般電気事業者である関西電力、中部電力、中国電力など計4社が、特別高圧電力および高圧電力の供給について、「私的独占の禁止及び公正取引の確保に関する法律(独占禁止法)」に基づいて公正取引委員会の立ち入り検査を受けました。

これは、電力自由化がスタートしてから初めてのことです。

また、同日には中部電力・中部電力ミライズ、東邦ガスの3社に、一般家庭向けの低圧電力と都市ガスの供給についての立ち入り検査を行っています。

今後、各社はどのように検査の内容を受け止め、改善していくのか、注目しておく必要がありそうです。

再エネ主力電源化関連

再エネ主力電源化関連について、見ていきましょう。

上げDRのための環境整備

3月10日、経済産業省のプレスリリースにて、一般送配電事業者10社から託送供給等約款の認可申請の受理に関する発表がありました。なお、3月18日には認可されています。

出典:一般送配電事業者10社から託送供給等約款の認可申請を受理しました|経済産業省

これは、需要家が自家発電を停止して系統からの電力購入に切り替えた場合でも、託送料金の基本料金が増加しない措置を講ずるとするものです。

一般送配電事業者各社の託送供給等約款の変更のうち、特に注目しておきたいのは損失率ではないでしょうか。

託送供給等約款に定める損失率は年度によって変動することが考えられるため、毎年至近3年の実績損失率の平均値への見直しが望ましいと整理されたことに伴い、2017年度から2019年度の実績損失率の平均値への変更が発表されました。なお、実施日は2021年4月1日となりました。

出典:電力会社の託送供給等約款の認可を行いました|経済産業省

FIT2021年買取価格及び賦課金単価

3月24日には、FIT制度における2021年度の買取価格・賦課金単価が決定しました。

2021年度の買取価格は以下のとおりです。

- 住宅用太陽光発電(10kW未満)

- 19円

- 事業用太陽光発電(10kW以上50kW未満)

- 12円+税2020年度から、自家消費型の地域活用要件が設定されています。

- 事業用太陽光(50kW以上250kW未満)

- 11円+税

- 事業用太陽光(250kW以上)

- 2021年度の買取価格は、入札により決定します。2021年度の入札回数は4回です。上限価格は、それぞれ、11.00円(第8回)、10.75円(第9回)、10.50円(第10回)、10.25円(第11回)です。括弧内の回数は通算回数です。

- 陸上風力発電(250kW未満)

- 17円+税

- 陸上風力発電(250kW以上)

- 2021年度の買取価格は、入札により決定します。2021年度の入札回数は1回です。上限価格は、17.00円です。

- 陸上風力発電(リプレース)

- 15円+税

- 着床式洋上風力発電

- 32円+税

- 浮体式洋上風力発電

- 36円+税

- 一般木材等バイオマス発電(10,000kW未満)

- 24円+税

- 一般木材等バイオマス発電(10,000kW以上)・バイオマス液体燃料(全規模)

- 2021年度の買取価格は、入札により決定します。上限価格は非公表です。

- 2021年度の買取価格の買取価格を踏まえて算定した結果、2021年度の賦課金単価は、1kWh当たり3.36円と決定しました。目安として一ヶ月の電力使用量が260kWhの需要家モデルの負担額を見ると年額10,476円、月額873円となります。

- なお、2021年度の賦課金単価は、2021年5月検針分の電気料金から2022年4月検針分の電気料金まで適用されます。

出典:FIT制度における2021年度の買取価格・賦課金単価等を決定しました|経済産業省

2021年の金額と比較すると、2021年度の買取価格は1円~2円ほど下がりました。FIT制度における各家計への負担は1世帯あたり1万476円にのぼり、2020年度からは約1割強増える予想です。

1kWhあたりの賦課金単価は、2.98円から3.36円になり、負担率は今後の約10年でピークに達する可能性も指摘されています。

カーボン・ニュートラル関連

カーボン・ニュートラルに関しても、さまざまな動きがありました。

政策全般・エネルギー基本計画の見直し

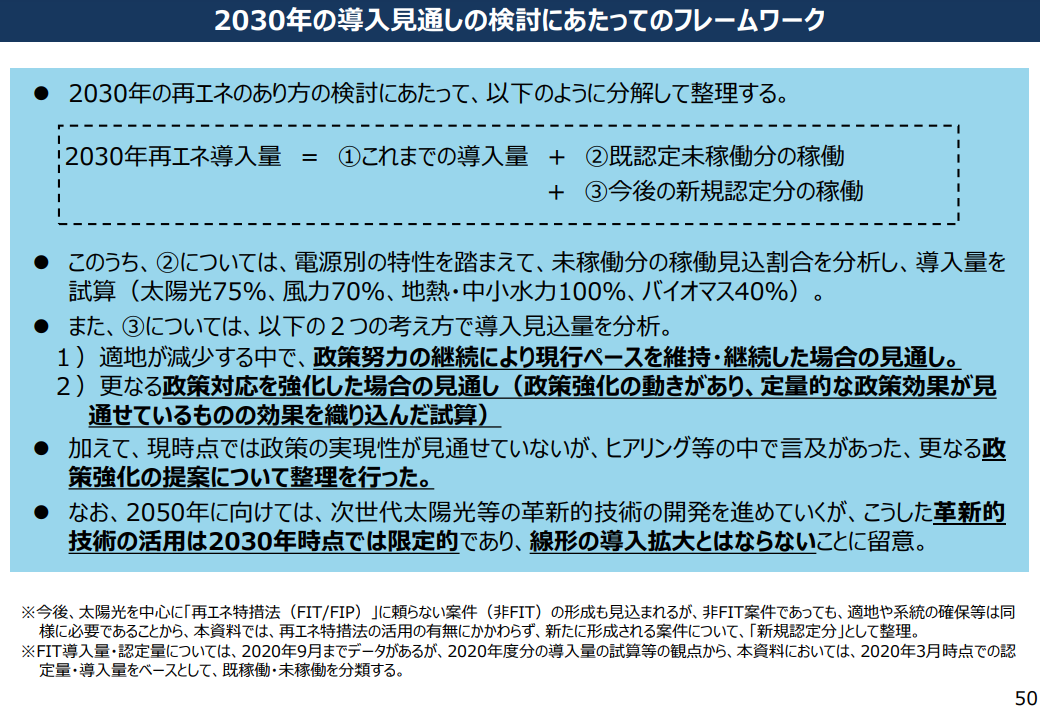

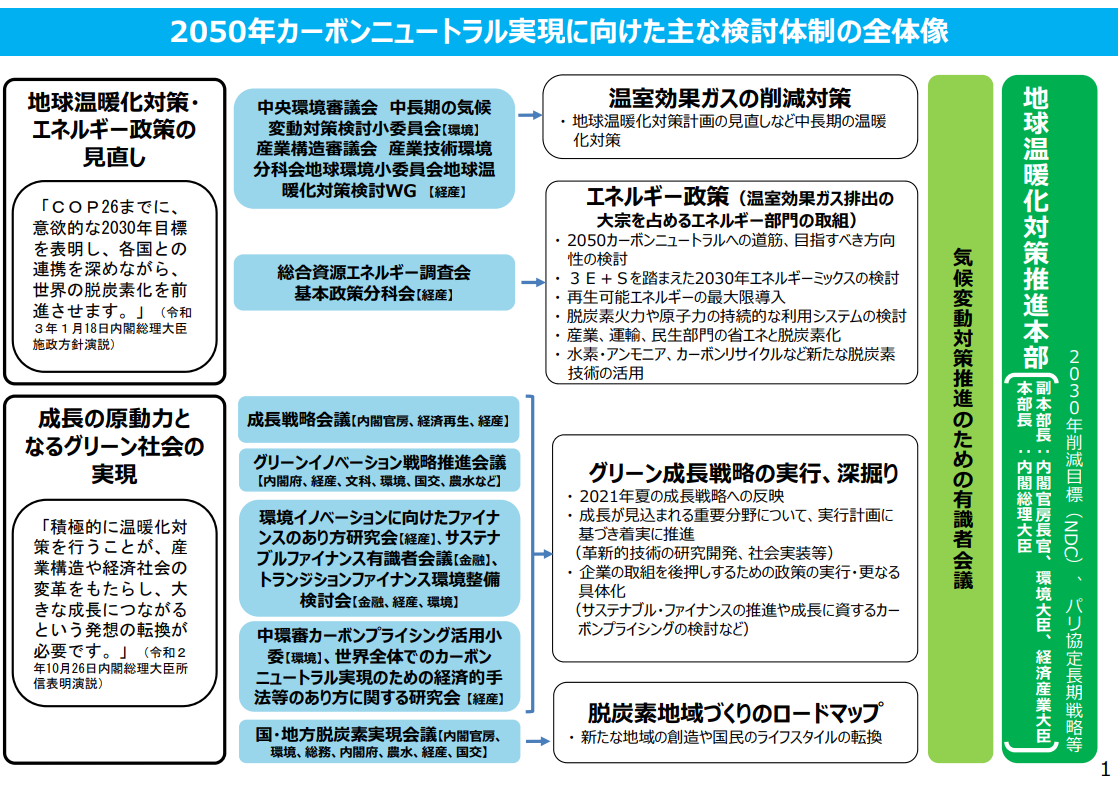

3月31日に開催された内閣府 気候変動対策推進のための有識者会議(第1回)では、2050年カーボンニュートラル実現に向けた主な検討体制の全体像や2030年の導入見直しの検討にあたってのフレームワークについて、話し合われました。

出典:第1回 気候変動対策推進のための有識者会議|内閣府

内閣府は2度にわたる会議を行い、本格的な脱炭素化を目指し始めました。2030年には、温室効果ガスの削減が40%を超えなければなりません。達成はまだまだ厳しく、更なる改善が期待されます。

2030年の再エネ導入量については、これまでの導入量に、既認定未稼働分の稼働・今後の新規認定分の稼働が追加されます。

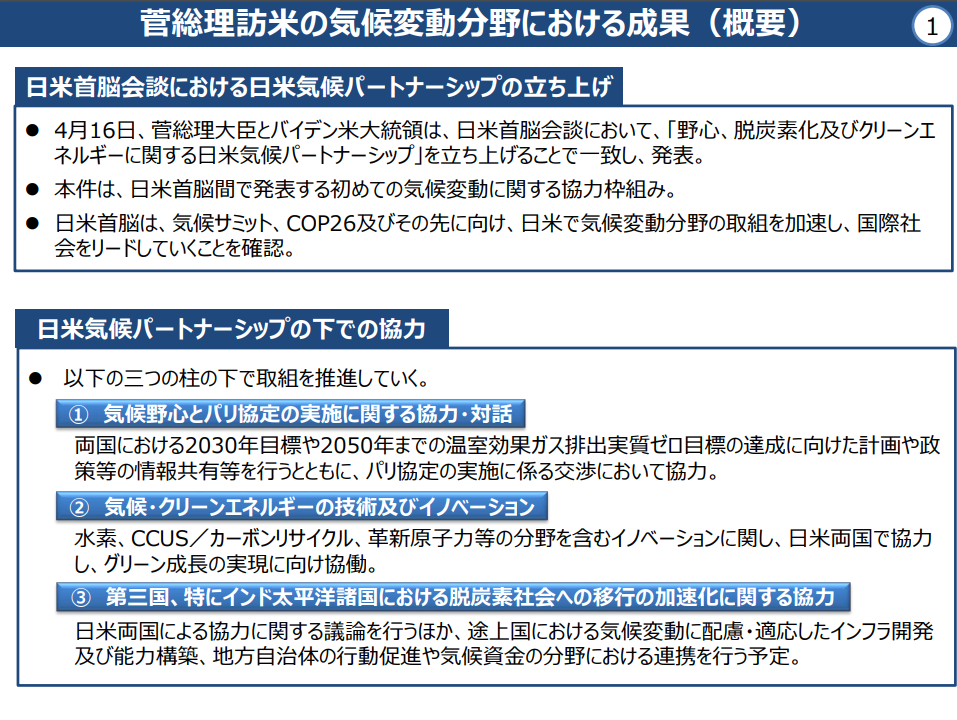

第2回目となる内閣府 気候変動対策推進のための有識者会議は、4月19日に行われました。

出典:菅総理訪米の気候変動分野における成果|外務省提出資料

日米気候パートナーシップでは、「気候野心とパリ協定の実施に関する協力・対話」「気候・クリーンエネルギーの技術及びイノベーション」「第三国、特にインド太平洋諸国における脱炭素化社会への移行の加速化に関する協力」の3つの柱のもとで取り組みを推進していくことが決定しました。

また、4月22日に開催された気候変動首脳会談(サミット)では、2030年に向けた各国の温室効果ガスの排出削減目標が発表されました。日本は、2013年比で46%減を目指すと発表しましたが、この数字は今までの削減目標から7割以上引き上げることとなり、達成は容易ではありません。

今後、夏までに新たなエネルギー基本計画が取りまとめられていきます。再生可能エネルギーの大量導入だけではなく、電源構成の組み替えや地球温暖化対策を雇用と経済成長につなげた産業界の抜本的な見直しが必須となるでしょう。引き続き、注視したいところです。

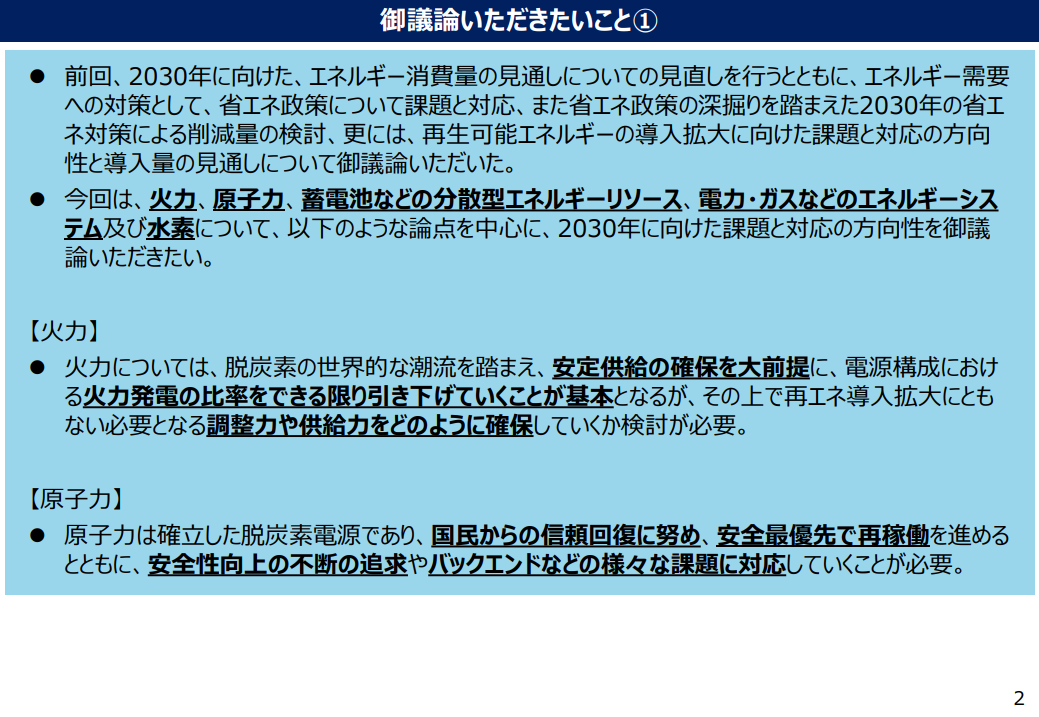

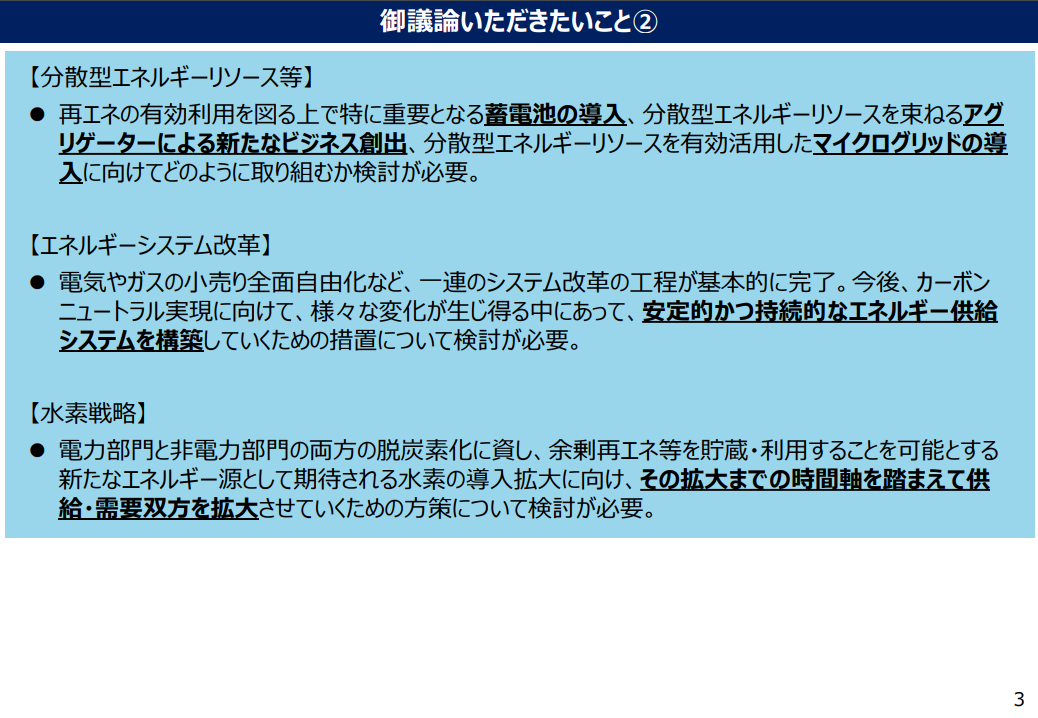

同日4月22日に行われた、総合資源エネルギー調査会 基本政策分科会(第41回会合)では、2030年に向けたエネルギー政策の在り方が議論されました。

出典:2030年に向けたエネルギー政策の在り方|経済産業省以下、出典は同じ

第40回会合に引き続き、今回の主な論点は火力、原子力、蓄電池などの分散型エネルギーリソース、電力・ガスなどのエネルギーシステムおよび水素について、2030年の温室効果ガスの46%減の目標達成に向けた課題と対応の方向性についてです。

2030年度の新しい電源構成については、総発電量に占める割合としては石炭・LGNなどの火力を76%から40%程度に減らし、水素・アンモニアなどの火力は1%、原子力は20%程度の水準維持を計画しています。今年の夏までには正確な電源構成の割合が発表される予定ですが、再生可能エネルギーに関しては3割台に増やし、火力発電への依存度を下げていきます。

温室効果ガスの46%減を目指すという目標ですが、経済産業省はもともと39%が限界であると訴えていました。今回の大幅な目標の引き上げによって、「再エネ賦課金」による国民への負担との兼ね合いから難航していた再エネ導入量の積み上げですが、ますますの積み増しが迫られています。その39%から46%の目標値に設定するためには、残り7%が必ず必要になってきます。太陽光発電の追加導入などで達成を目指していくと発表していますが、なかなか困難を極めそうです。

水素活用

4月15日には、第1回 産業構造審議会 グリーンイノベーションプロジェクト部会 エネルギー構造転換分野ワーキンググループが開催されました。

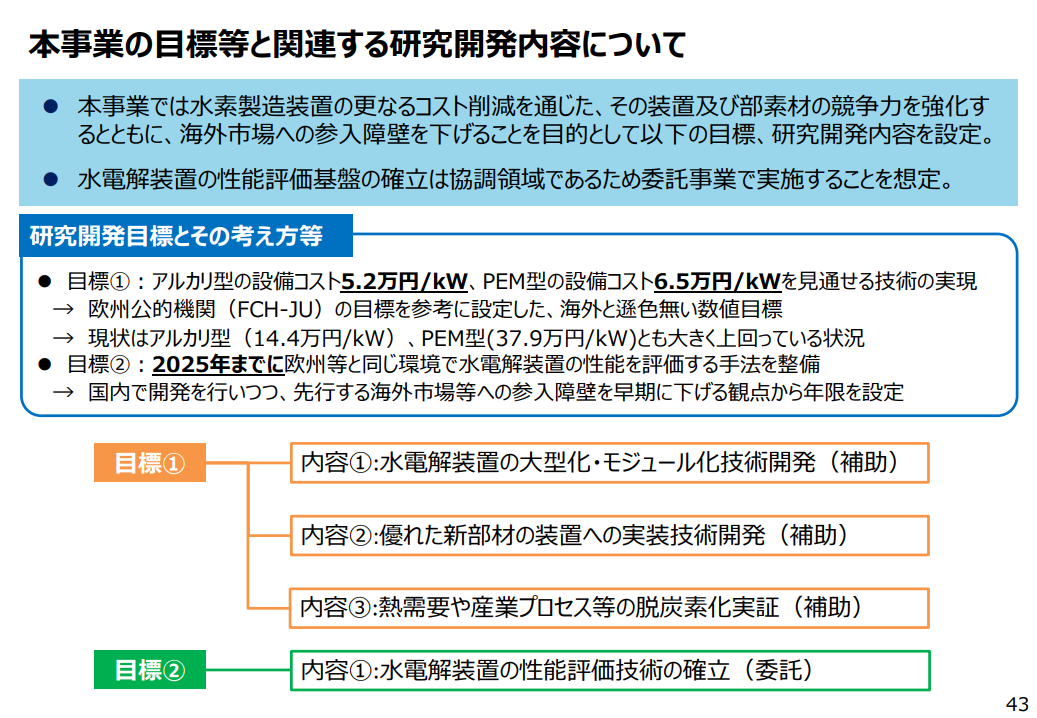

出典:水素関連プロジェクトの研究開発・社会実装の方向性|経済産業省

カーボンニュートラルの実現において、水素関連プロジェクトは期待を集め、特性に合わせた活用が見込まれています。

会合中には、総額2兆円のグリーンイノベーション基金のうち、再エネ由来の電力を活用した水素製造に関して、4つの研究開発とその考え方などが示されました。また、2030年までのアルカリ型水電分解装置の設備コストも1kWhあたり5.2万円を目指す方向に決定しています。

イーレックスが国内初の水素専焼発電所の商業運転化への着手を発表

4月22日、イーレックスが商業運用としては国内初となる水素専焼火力を建設すると発表しました。

Hydrogen Technology株式会社との共同事業開発となり、東京電力パワーグリッド(東京電力PG)のエリア内にて2021年度内での運転開始を目指し、300kW級の水素発電所の建設を進めます。

今後は更なる大型の水素専焼発電所の開発に着手し、水素供給やコストダウンなどの検証を推進していくと発表しています。

出典:国内初、水素専焼発電所 商業運転化へ着手~水素事業における共同事業開発検討に関するお知らせ~|erex

非効率石炭火力のフェードアウト

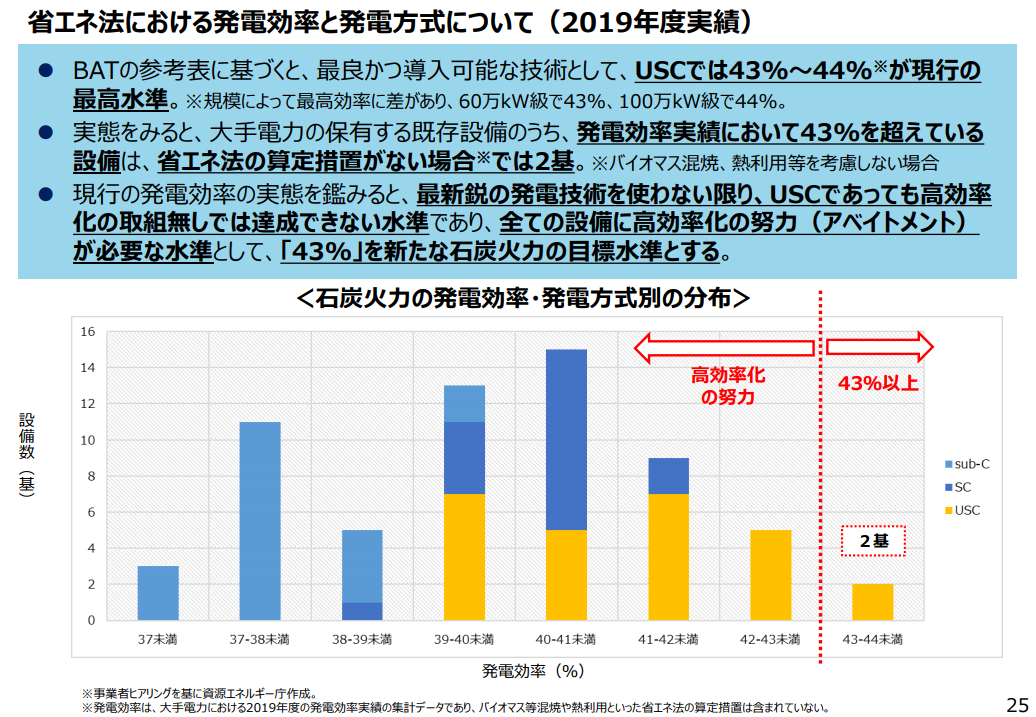

4月9日、第8回 総合資源エネルギー調査会 電力・ガス事業分科会 電力・ガス基本政策小委員会 省エネルギー・新エネルギー分科会 省エネルギー小委員会 合同 石炭火力検討ワーキンググループが開催され、省エネ法における発電効率と発電方法について(2019年度実績)が議論にあがりました。

出典:石炭火力検討ワーキンググループ中間取りまとめ(案)概要|経済産業省

USC(超々臨界圧)では、43%~44%が現行の最高水準となり、厳しい結果となっています。発電効率実績として43%を超えている設備は、省エネ法の算定設置がない場合(バイオマス混焼、熱利用を考慮しない場合)では2基であったとも発表しています。

「43%」という数字は、最新鋭の発電技術を使わない限り、USCであっても高効率化の取り組みなしでは達成できない数字であるとしています。新たな石炭火力の目標水準として設定され、今後は目標達成に向けてさまざまな取り組みが行われるでしょう。

電力業界の動向、次回は2021年7月にお届け予定です

2020年3月・4月の電力業界の動向を、まとめて木村氏に聞きました。さらに詳しく知りたい方は、紹介した資料を確認してみてください。

次回は、2021年7月に最新情報をお届けする予定です。